STEUERMYTHEN

Steuermythen

15. Oktober 2017

„Die geplante Grundsteuerreform ist ungerecht, führt zu massiven Steuererhöhungen und trifft vor allem die Mieter“

Mythos

In der öffentlichen Debatte wird kolportiert, die längst überfällige Grundsteuerreform führe zu massiven Steuererhöhungen. Beispielhaft:

„Höhere Belastung aus neuer Grundsteuer befürchtet“

FAZ vom 23.09.2016 1

„Der von der Finanzministerkonferenz beschlossene Gesetzentwurf bedeutet eine Kostenexplosion bei der Grundsteuer für bayerische Hauseigentümer und Mieter. Diese Steuererhöhung lehnen wir entschieden ab“

Markus Söder im Tagesspiegel vom 03.06.2016 2

„Für viele Mieter wird es teurer“

taz vom 22.09.2016 3

„Die Grundsteuer wird für viele teurer“

Rheinische Post vom 4.11.2016 4

„Länder fordern Reform: Sorge vor einer höheren Grundsteuer“

Handelsblatt vom 20.09.2016 5

Aktuelle Konfliktlagen

Die Grundsteuer ist eine Steuer auf das Eigentum an Grundstücken, die in der gesamten Europäischen Union – und darüber hinaus – verbreitet ist. Sie ist eine der ältesten bekannten Steuerarten und gilt unter Ökonomen als besonders gerecht. Die Grundsteuer unterliegt keinen konjunkturellen Schwankungen, ist auf Grund ihres Objektsteuercharakters stabil und sorgt damit für eine verlässliche Einnahmequelle der Kommunen.

Dennoch ist die Grundsteuer in Deutschland auf die schiefe Bahn geraten. Warum? Die Grundsteuer wird heute auf Grundlage völlig veralteter „Einheitswerte“ erhoben, die zuletzt 1964 (für Westdeutschland) bzw. sogar 1935 (für Ostdeutschland) festgesetzt wurden. Die Grundstücks- und Immobilienpreise sind in den vergangenen Jahren jedoch dramatisch und unterschiedlich gestiegen, so dass die Einheitswerte die tatsächlichen Wertverhältnisse von heute nicht mehr im Ansatz zum Ausdruck bringen. 6 Konsequenz: Die einen zahlen zu viel, die anderen zu wenig.

Fakt 1

![]()

Das ist nicht nur ungerecht, sondern verstößt nach Ansicht des Bundesfinanzhofs gegen das Gleichheitsgebot (Art. 3 Abs. 1 GG) und ist aus seiner Sicht verfassungswidrig.8 Es wird allgemein erwartet, dass sich das Bundesverfassungsgericht in Karlsruhe schon bald mit einem Urteil der Auffassung des Bundesfinanzhofs anschließt. Damit könnte eine zentrale Säule der kommunalen Finanzierungsbasis kippen – die Grundsteuer ist immerhin die drittwichtigste Einnahmequelle der Kommunen. Nicht zu handeln ist darum keine Option.

Fakt 2

Die Grundsteuer im europäischen Vergleich

Die Grundsteuer ist als vermögensbezogene Steuer beliebt, weil sie kaum ökonomische Fehlanreize setzt: Steuern auf Immobilien gehören laut OECD zu den Steuern, die Wachstum und Investitionen grundsätzlich am wenigsten hemmen.9 Die konkrete Ausgestaltung der Grundsteuer unterscheidet sich im internationalen Vergleich ebenso wie ihre Bedeutung für das Gesamtsteueraufkommen.

Im Unterschied zu Deutschland aktualisieren die meisten Staaten zumindest über eine Indexierung jährlich oder in kurzen Abständen die Bemessungsgrundlage.

Deutschland liegt beim Anteil der Grundsteuer am Gesamtsteueraufkommen mit 1,2 Prozent im unteren Mittelfeld der EU-Staaten. Auch der Anteil des Aufkommens am BIP ist in Deutschland stark unterdurchschnittlich.

–

Fakt 3

Die Grundsteuer in Deutschland

Besteuert werden deutschlandweit ca. 35 Millionen wirtschaftliche Einheiten – also Grundstücke und ggf. darauf errichtete Immobilien.

Die Grundsteuer fließt in Deutschland unmittelbar den Kommunen zu. Das Gesamtaufkommen der Grundsteuer lag im Jahr 2015 bei ca. 13,2 Milliarden Euro. Damit handelt es sich um die drittwichtigste Steuer der Kommunen in Deutschland.

Durch den Einbezug des Gebäudewerts (neben dem Wert des Grundstücks) in die Bestimmung der Bemessungsgrundlage kann die Steuer verursachergerecht erhoben werden: auf diese Weise wird sie jenen Bürgern und Betrieben angelastet, die die Leistungen der Kommune wie Wasser- oder Stromversorgung auch tatsächlich in Anspruch nehmen.10 Zudem ist die sogenannte verbundene Bemessungsgrundlage, also der Einbezug von Grundstück und Immobilie, auch für Gerechtigkeitserwägungen von entscheidender Bedeutung: Würde allein das Grundstück bewertet, müsste ein Villenbesitzer genauso viel (bzw. wenig) Grundsteuer zahlen wie der Besitzer eines kleinen Häuschens.

Unterschieden wird derzeit zwischen der Grundsteuer A (Land- und Forstwirtschaft) und der Grundsteuer B (Grundstücke und aufstehende Gebäude). Die Grundsteuer A trug im Jahr 2015 nur zu 3 Prozent zum Aufkommen bei, und ihr Anteil geht weiter zurück. Sie spielt zwar nur eine nachgeordnete Rolle, ist aber im Sinne einer gleichmäßigen Besteuerung allen Grundvermögens verfassungsrechtlich unverzichtbar.

Der Steuerbetrag wird durch Multiplikation des jeweiligen Einheitswertes mit einer Grundsteuermesszahl, die sich nach der jeweiligen Grundstücksart richtet, und dem kommunalen Hebesatz errechnet.Die Höhe des örtlichen Hebesatzes – und damit die genaue Steuerlast – wird durch den jeweiligen Gemeinderat beschlossen; es handelt sich also um eine wichtige kommunalpolitische Entscheidung. Dieses Hebesatzrecht der Kommunen ist in Art. 106 Abs. 6 Grundgesetz festgelegt.

Steuerpflichtig ist der jeweilige Eigentümer des Grundstücks und ggf. des Gebäudes.

Fakt 4

Nach der geltenden Regelung kann die Grundsteuer bei vermieteten Immobilien (Wohnhäuser) auf die Mieter umgelegt werden; sie ist dann Bestandteil der Nebenkostenabrechnung.11

Die Reforminitiative des Bundesrates

Nach jahrzehntelanger Reformdiskussion beauftragte die Finanzministerkonferenz die Länder Hessen und Niedersachsen, einen neuen Reformvorschlag auszuarbeiten. Am 22.07.2016 stellten beide Länder ihren Vorschlag für eine Bundesratsinitiative zur Reform der Grundsteuer vor.

Am 4.11.2016 nahm der Bundesrat mit 14 zu 2 Stimmen (gegen Bayern und Hamburg) 12 die Gesetzesentwürfe an und überwies sie zur weiteren Behandlung an den Bundestag. In ihrer Stellungnahme äußerte sich die Bundesregierung wohlwollend zum Länder-Vorschlag.13 Auch die drei kommunalen Spitzenverbände unterstützen den Reformvorschlag.

Der Vorschlag der Länder sieht ein gestuftes Verfahren zur Reform der Grundsteuer vor. Das jetzt vorgelegte Gesetzespaket betrifft zunächst nur den bewertungsrechtlichen Teil der Grundsteuer, der im Bewertungsgesetz festgelegt ist. Die Überarbeitung des Grundsteuergesetzes soll hingegen erst in der Zukunft erfolgen.

Die bestehende Zweiteilung des Besteuerungsverfahrens soll erhalten bleiben. So wären auch in Zukunft die Finanzämter für die Bewertung der Grundstücke zuständig, die Kommunen hingegen für die Festlegung der Hebesätze und für die Erhebung der Grundsteuer.

Die jetzt vorgelegten Gesetzentwürfe bilden die erste (bewertungsrechtliche) Stufe des Reformprozesses. Mit ihnen soll zum einen dem Bund die konkurrierende Gesetzgebungskompetenz für die Grundsteuer übertragen werden, um etwaige rechtliche Bedenken auszuräumen. 14 Zum anderen sollen die bisherigen und veralteten Bewertungsregeln für die Grundsteuer durch ein neues Bewertungsverfahren ersetzt werden, das sich an den tatsächlichen Wertverhältnissen orientiert und zugleich dem Kriterium der Praktikabilität entspricht (der Verwaltungsaufwand soll in Grenzen gehalten werden).15Inhaltlich handelt es sich um ein Kombinationsmodell, bei dem für die Ermittlung der Bemessungsgrundlage sowohl ein Bodenrichtwert (aus den durchschnittlichen Verkaufspreisen) als auch ein Gebäudewert (als pauschale Herstellungskosten, variierend nach Größe und Gebäudealter) herangezogen wird. Neues Bewertungsziel ist der sogenannte Kostenwert.16Insbesondere durch die mit der Grundgesetzänderung eingeführte Möglichkeit zur Festsetzung landesspezifischer Grundsteuermesszahlen soll das Ziel einer insgesamt aufkommensneutralen Grundsteuerreform erreicht werden. Die Möglichkeit, von den Bundesmesszahlen abzuweichen, erlaubt es den Ländern zudem, bestimmte Nutzungsarten, etwa das Wohnen, gegenüber anderen Nutzungsarten steuerlich zu privilegieren.17Mit der Reform wird das Hebesatzrecht der Kommunen nicht angetastet. Das bedeutet, dass die Kommunen auch nach der Reform autonom über die Höhe der Grundsteuer auf ihrem Gebiet entscheiden. Die Aufkommensneutralität bezieht sich auf die landes- bzw. bundesweite Betrachtung. Im Einzelnen kann es vor Ort zu deutlichen Veränderungen kommen – dieses Feld kommunaler Selbstverwaltung bleibt von der Reform ausgenommen.

Auf Grundlage der neuen Bewertungsregeln sollen in der Folge die rund 35 Millionen Grundstücke in Deutschland zum Stichtag 1.1.2022 neu bewertet werden (Hauptfeststellung). Dies soll bis 2025 erfolgen. Die neue Grundsteuer – samt neuem Bewertungsverfahren, aktuell festgestellter Werte und reformiertem Grundsteuergesetz – soll erstmals im Jahr 2027 erhoben werden.

Anschließend soll turnusmäßig alle sechs Jahre eine aktualisierte Anpassung der Bewertungen erfolgen. Aufgrund des gewählten Verfahrens soll dies weitgehend automatisiert erfolgen können.

Keine Steuererhöhungen durch die Reform

Im Mittelpunkt der Reform steht der Erhalt der Grundsteuer. Der Wegfall von jährlich mehr als 13 Milliarden Euro an Grundsteuern hätte dramatische Folgen für das gesamte Finanzierungssystem und würde zu Leistungseinschränkungen vor allem im Bereich der öffentlichen Daseinsvorsorge oder Steuererhöhungen auf anderen Gebieten führen.

Weiterhin steht die Steuergerechtigkeit im Zentrum der Reformbemühungen. Die Grundsteuer verstößt heute höchstwahrscheinlich gegen das Gleichheitsgebot des Grundgesetzes. Es bevorzugt überdies Grundbesitzer, deren Grundstücke und Gebäude einen erheblichen Wertzuwachs erfahren haben, der sich nicht in der aktuellen Grundsteuerbemessung niederschlägt. Das Reformmodell des Bundesrates setzt, ebenso wie alle anderen diskutieren Modelle, allerdings nicht bei der Höhe (dem Tarifniveau), sondern bei der Verteilung der Steuerlast zwischen den verschiedenen Steuerzahlergruppen an (der Tarifstruktur). Es geht um die Frage, wer künftig welchen Anteil der Steuerlast übernimmt.

Fakt 5

Die Länder haben erklärt, die Reform insgesamt aufkommensneutral über die Höhe der Messzahlen gestalten zu wollen, die Einnahmen aus der Grundsteuer sollen also unter dem Strich gleich bleiben. Ob dies letztlich gelingt, liegt jedoch weniger in den Händen der Länder als vielmehr bei den Städten und Gemeinden, die das jeweilige Steuerniveau per Hebesatz festlegen. Dieses grundgesetzlich garantierte Hebesatzrecht der Kommunen wird mit dem Reformvorschlag der Länder nicht in Frage gestellt. Auch die Option zur Festlegung landesspezifischer Messzahlen, die im Reformvorschlag des Bundesrates enthalten ist, würde keine Eingriffe in das kommunale Tarifniveau ermöglichen.

Ein Automatismus zwischen der Wahl der Bemessungsgrundlage und dem finalen Belastungsniveau ist somit nicht vorhanden. Ob mit oder ohne Reform: über die Höhe der Steuerlast entscheiden die Kommunen vor Ort.18

Gerechtere Verteilung der Steuerlast

Wenngleich die vom Bundesrat vorgeschlagene Reform keinen Automatismus für Steuererhöhungen bedeutet, so wird sie allerdings sehr wohl – und zwar beabsichtigt – zu einer Verschiebung der Steuerlast führen. Die Reform würde dafür sorgen, dass künftig alle Grundstücke nach dem gleichen Maßstab bewertet werden. Die steuerlichen Ungerechtigkeiten, die durch die Grundsteuer in ihrer heutigen Form entstehen, wären damit Geschichte.

Die mit der Reform verbundene Neubewertung hätte zur Folge, dass Grundstücke und Gebäude in jenen Lagen, die in der Vergangenheit eine besonders hohe Wertsteigerung verzeichnet haben, künftig vermutlich stärker belastet würden. Demgegenüber können Entlastungen für Eigentümer von Grundstücken und Gebäuden eintreten, die entsprechend unterdurchschnittliche Wertsteigerungen verzeichnet haben. Wer in der Vergangenheit begünstigt war, hat zu Unrecht vom Verzicht der Anpassung profitiert, der zu Unrecht Belastete hat ein Recht auf Entlastung.

Das bedeutet natürlich auch: auf der Ebene des einzelnen Steuerpflichtigen wird es Gewinner und Verlierer geben, einige werden mehr zahlen, andere weniger. Gerade auch innerhalb einer Kommune dürften die Belastungsverschiebungen bemerkbar sein.

Fakt 6

Im Sinne des Leistungsfähigkeitsprinzips und der Steuergerechtigkeit ist dieser Effekt allerdings zu begrüßen: denn in der Regel verfügen die Eigentümer wertvoller Grundstücke und Immobilien auch über weiteres Vermögen und hohe Einkommen.

Fakt 7

Keine höhere Belastung bei Mietwohnungen

Bei Mietwohnungen kann die Grundsteuer nach der geltenden Mietnebenkostenverordnung komplett auf die Mieter übergewälzt werden. Dies ruft immer wieder Mieterverbände auf den Plan, wenn es um die Grundsteuer geht. Betrachtet man allerdings die realen Kosten der Grundsteuer in der Miete, wird schnell erkennbar, dass der Anteil nur einen geringen Anteil ausmacht: Die derzeitige Grundsteuerbelastung beträgt im Bundesdurchschnitt rd. 19 Cent je qm/Monat. Das ist vergleichbar mit den Kosten für den Hauswart oder die Müllentsorgung.19 Von einer Senkung der Grundsteuer können Mieter somit (wenn auch in geringem Maß) profitieren; bei einer Erhöhung werden sie entsprechend höher belastet.

Natürlich sind 19 Cent pro Quadratmeter – bei einer 80-qm-Wohnung immerhin 182 Euro pro Jahr – auch nicht völlig zu vernachlässigen. Insofern verwundert es nicht, dass immer wieder diskutiert wird, die (vollständige) Umlagefähigkeit der Grundsteuer auf die Miete abzuschaffen und sie damit allein dem Eigentümer der Immobilie anzulasten.

Dies wäre aus einer sozial- und mietenpolitischen Perspektive eine bedenkenswerte Maßnahme zur Entlastung der Mieter.

Fakt 8

Fakt 9

Im Zusammenhang mit der zunehmenden Wohnungsknappheit in Innenstadtlagen wird immer wieder die Frage diskutiert, welche Rolle hierbei Grundstücksspekulationen spielen. Die Vermutung lautet, dass eigentlich attraktives Bauland oftmals brachliegt, weil bestimmte Grundstückseigentümer auf weiter steigende Grundstückspreise spekulieren und daher statt dem Wohnungsneubau vor allem den Wiederverkauf eines Grundstücks im Blick haben. Sollte dieser Befund zutreffen, könnte es sinnvoll sein, im Rahmen einer Grundsteuerreform über zusätzliche steuerliche Anreize zur Bebauung brachliegender Innenstadtlagen nachzudenken. Solche Varianten wurden in der Vergangenheit zumeist unter dem Stichwort „Grundsteuer C“ diskutiert.20Mit Blick auf die verschiedenen Wohnarten zeigen Modellrechnungen, dass die mit dem Reformvorschlag der Länder unterbreiteten Bewertungsregeln dafür sorgen würden, dass Altbauten vergleichsweise geringer belastet würden als Neubauten. Zudem würden Einfamilienhäuser, bei denen es sich oft um selbstgenutztes Wohneigentum handelt und die sich oft in der Peripherie finden, vergleichsweise stärker belastet als Geschosswohnungen, die oft als Mietwohnungen genutzt werden und sich häufig in zentralen Lagen finden. 21Daraus folgt, dass für Mietwohnungen in Geschossbauweise, die insbesondere für zentrale Lagen typisch sind, Entlastungswirkungen zu erwarten sind. Systematische Belastungsverschiebungen zwischen Zentrum und Peripherie beim selben Immobilientypus sind hingegen nicht zu erkennen 22 Auch der Mietwohnungsbau wird durch das Reformmodell nicht systematisch stärker belastet. Die etwa von Bayern geäußerte Befürchtung von „Mietexplosionen“ ist somit unbegründet.

Fakt 10

Kommunaler Handlungsdruck wächst

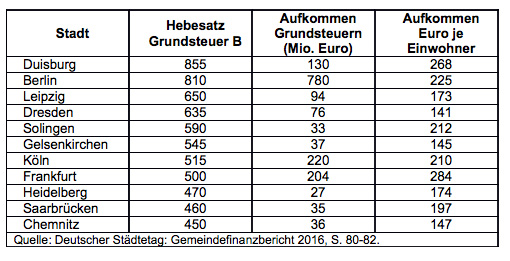

Seit einigen Jahren gewinnt die Grundsteuer zur Vermeidung von kommunalen Haushaltsnotlagen oder auch als Auflage der Kommunalaufsicht wachsende Bedeutung. Bundesweit sind die durchschnittlichen Hebesätze seit dem Jahr 2000 um 83 Punkte oder 25 Prozent gestiegen. 23 Der Grund liegt allerdings nicht im Grundsteuerrecht, sondern in der prekären Finanzlage vieler Kommunen. Hebesätze von über 1.000 Prozentpunkten sind bereits konkrete Wirklichkeit. Allerdings ist die Höhe des Hebesatzes nicht deckungsgleich mit dem Pro-Kopf-Aufkommen der Grundsteuer, wie ausgewählte Beispiele des Jahres 2015 zeigen.

Höhere Hebesätze mindern allerdings die wirtschaftliche Attraktivität. Dies kann eine Kommune in eine Vergeblichkeits-Falle führen: Trotz sparsamer Haushaltsführung und Ausschöpfung eigener Finanzierungsquellen wächst die Verschuldung aufgrund hoher Sozialausgaben, die von Bund und Ländern den Kommunen aufgebürdet werden.

Dieser Vergeblichkeits-Kreislauf kann nur durch eine strukturelle Verbesserung der kommunalen Finanzen erreicht werden: Das beste – und einzige – Mittel, um weitere Hebesatz- bzw. Grundsteuer-Erhöhungen zu vermeiden, besteht in einer insgesamt auskömmlichen Finanzierung der Kommunen durch Bund und Länder. Gegebenenfalls müssen hierfür auch neue Steuerquellen erschlossen werden. Hier könnte eine Debatte um eine wirksame Vermögens- bzw. Erbschaftssteuer einen wichtigen Beitrag leisten.

Fazit: Weder Steuererhöhung noch Mietpreisexplosion

1. Die Behauptung, das vom Bundesrat erarbeitete Modell zur Reform der Grundsteuer führe zu pauschalen Steuererhöhungen oder einer Explosion der Mieten, ist ein Mythos.

2. In ihrer jetzigen Form ist die Grundsteuer in Deutschland ungerecht und vermutlich verfassungswidrig. Zugleich ist die Grundsteuer eine der wichtigsten kommunalen Steuerquellen. Eine Reform ist daher unverzichtbar, um Gerechtigkeit und Rechtssicherheit herzustellen und die Einnahmebasis der Kommunen #zu sichern. Gerade mit Blick auf das zu erwartende Urteil des Bundesverfassungsgerichts ist Untätigkeit bei der Grundsteuer keine Option.

3. Maßstab der Reform ist die Herstellung von Steuergerechtigkeit. Künftig sollen alle Grundstücke und Immobilien nach dem gleichen Maßstab bewertet werden, die bisherigen Ungerechtigkeiten bei der Besteuerung wegfallen. Deshalb wird es zu Verschiebungen der Steuerbelastungen kommen. Tendenziell werden Eigentümer wertvoller Grundstücke und Immobilien künftig vergleichsweise höher, Besitzer weniger wertvoller Grundstücke und Gebäude hingegen vergleichsweise geringer belastet.

4. Das Ziel der Aufkommensneutralität kann nur für die gesamtstaatliche Ebene gelten. Die Hebesatzautonomie der Kommunen – und damit die Kompetenz zur örtlichen Festlegung der genauen Höhe der Grundsteuer – wird durch die Reform nicht angetastet.

5. Die kommunale Steuerbelastung durch die Grundsteuer ist nicht in erster Linie von der Struktur der Grundsteuer, sondern von der kommunalen Leistungsfähigkeit im Allgemeinen abhängig. Wer Erhöhungen der Grundsteuer verhindern will, der muss die Finanzierungsbasis der Kommunen grundsätzlich verbessern.

6. Auf Grund des – erst recht im internationalen Vergleich – geringen Niveaus der Grundsteuer, wird die Reform keine negativen Auswirkungen auf den Wohnungsbau haben. Es gibt keine empirischen Nachweise für eine solche Vermutung. Auch sie ist ein Mythos.

7. Gleichermaßen dürften die Auswirkungen der Reform auf den Mietwohnungsbau und die Mieten marginal sein. Sofern der Nachweis geführt werden kann, dass es zu überproportionalen Steigerungen des Mietniveaus kommt, wäre im Rahmen einer Änderung der Betriebskostenverordnung zu regeln, dass die Grundsteuer nicht oder nur teilweise umlagefähig ist.

8. Vor dem Hintergrund der jahrzehntelangen Diskussion um die Zukunft der Grundsteuer bietet der Ländervorschlag die Chance, endlich eine mehrheitsfähige Reform anzustoßen. Bei der Diskussion hiervon gänzlich abweichender Modelle muss berücksichtigt werden, dass es zumindest in den vergangenen 25 Jahren nicht gelungen ist, hierfür politische Mehrheiten zu finden.

Literaturverzeichnis

- Löhr, Dirk (2016): Ein neues Modell zur Grundsteuerreform: die ewige Widerkehr des Gleichen. In: Wirtschaftsdienst 10/2016, S. 732-739.

- Nehls, Daniela/Scheffler, Wolfram (2015): Grundsteuerreform: Aufkommens- und Belastungswirkungen des Äquivalenz-, Kombinations- und Verkehrswertmodells (ifst-Schrift 503).

- Nehls, Daniela/Scheffler, Wolfram (2016): Grundsteuern in der Europäischen Union (ifst-Schrift 509).

- Niedersächsisches Finanzministerium (2016): Reform der Grundsteuer. Präsentation zur Pressekonferenz am 20.09.2016 in Berlin. Online unter: http://www.mf.niedersachsen.de/download/111144/Praesentation_zur_Pressekonferenz_am_20.09.2016_in_Berlin.pdf

- OECD (2010): Tax Policy Reform and Economic Growth, OECD Tax Policy Studies, No. 20.

- Rechnungshof von Berlin (2015): Unterlassene Wertfortschreibungen und andauernde ungleichmäßige Grundsteuerbelastung in Berlin. In: Jahresbericht 2015, S. 174-179.

- Ronnecker, Stefan (2016): Reform der Grundsteuer. In: Deutscher Städtetag: Gemeindefinanzbericht 2016, S. 46-48.

- Schwarting, Gunnar (2016): Die Stadt und ihr Geld. SGK-Schriftenreihe, Sonderband I.

- Söder, Markus (2016): Einfach und fair: Bayerns Grundsteuermodell. In: ifo Schnelldienst 18/2016, S. 3-4.

- Wissenschaftlicher Beirat beim Bundesministerium der Finanzen (2010): Stellungnahme zur Reform der Grundsteuer.

Autoren

Autoren

Bernhard Daldrup ist Politikwissenschaftler M.A., Landesgeschäftsführer der Sozialdemokratischen Gemeinschaft für Kommunalpolitik in Nordrhein-Westfalen, ordentliches Mitglied im Finanzausschuss sowie im Unterausschuss Kommunales. Er ist kommunalpolitischer Sprecher der SPD-Bundestagsfraktion sowie stellv. Mitglied im Ausschuss für Umwelt, Naturschutz, Bau und Reaktorsicherheit.

René Gögel ist wissenschaftlicher Mitarbeiter für den Finanzausschuss im Bundestagsbüro von Bernhard Daldrup. Zuvor war er unter anderem in der Berliner Senatskanzlei und bei der Prognos AG beschäftigt. Er hat Sozialwissenschaften in Berlin studiert.