STEUERMYTHEN

Steuermythen

13. Dezember 2019

„Deutschland ist ein Hochsteuerland“

Mythos

Immer wieder hört man, dass die deutsche Steuer- und Abgabenlast weltweit einzigartig sei. In kaum einem anderen Land werde den Bürgerinnen und Bürgern von Vater Staat so tief in die Geldbörse gegriffen wie in Deutschland. Die Steuerlast hierzulande sei rekordverdächtig.

Fakt ist aber: Deutschland liegt beim Vergleich der Steuer- und Abgabenquoten innerhalb der OECD im Mittelfeld. Die VertreterInnen des Hochsteuer-Mythos ignorieren indirekte Steuern und Einkünfte, die nicht aus Arbeit generiert werden. Indirekte Steuern sind im internationalen Vergleich in Deutschland geringer und niedrigere Steuern etwa auf Kapitaleinkünfte werden ausgeklammert. Außerdem wird oft unterschlagen, dass in Deutschland zahlreiche Abzugsmöglichkeiten, beispielsweise für Familien, bestehen. Hinzu kommt, dass in den 2000er Jahren bereits massive Steuerentlastungen stattgefunden haben, von denen vor allem Hochverdienende und Vermögende profitiert haben. Zuletzt gilt, dass jede Steuerentlastung auch unterer und mittlerer Einkommen mit staatlichen Ausgabenkürzungen einhergeht, die gerade diese Gruppe am stärksten treffen. Der Wohlfahrtsstaat ist das Vermögen der kleinen Leute.

„Wie der deutsche Staat seine Bürger ausbeutet“

(Die Welt, 28.05.2014) 1

„Für FDP-Chef Christian Lindner ist die Grenze der Belastbarkeit längst überschritten. „Der Zugriff der Politik […] hat kleptomanische Züge angenommen““

(Wirtschaftswoche, 26.04.2018)2

„OECD bestätigt: Deutsche zahlen sehr hohe Steuern“

(Bund der Steuerzahler, 11.04.2019) 3

„Die Steuerlast der deutschen Mittelschicht ist erdrückend. Nicht nur, dass viele den Spitzensteuersatz von 42 Prozent zahlen müssen, die deutsche Mittelschicht leidet auch unter dem progressiven Steuersystem [und] hohen Sozialabgaben.“

(Focus Money, 03.09.2019) 4

„Deutschland ist Hochsteuerland.“

(FDP-Finanzpolitiker Christian Dürr im Handelsblatt, 28.11.2019) 5

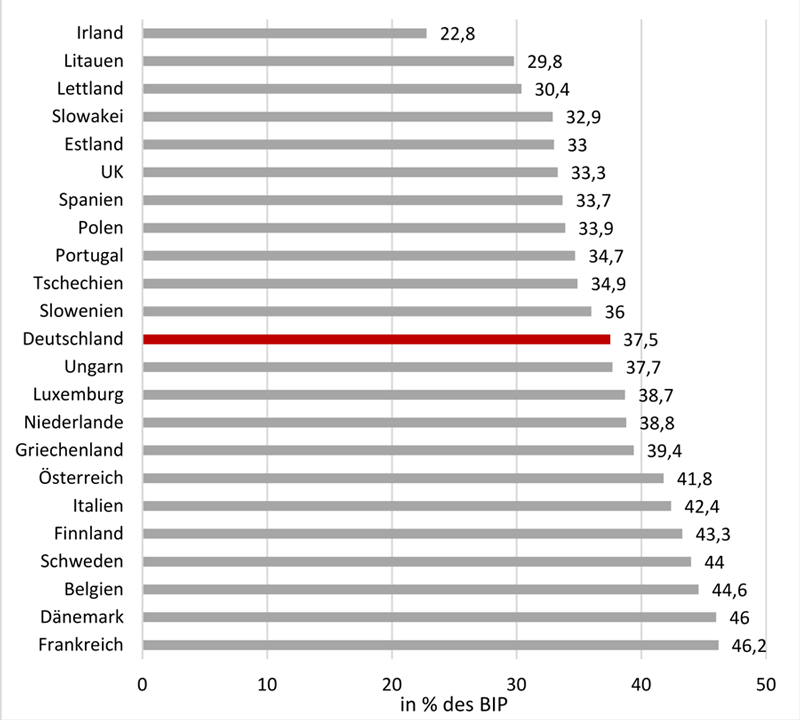

M it der realen Situation und den Zahlen hat der weit verbreite Glaube, Deutschland sei ein Hochsteuerland, allerdings wenig zu tun. Die Bundesrepublik weist im internationalen Vergleich keineswegs eine außergewöhnlich hohe Steuer- bzw. Abgabenbelastung auf: Gemessen am BIP liegt Deutschland hier im EU-Vergleich im Mittelfeld (Abbildung 1).

Abgabequote in EU-Ländern 2017

Abbildung 1 Steuer- und Abgabenquote in Europa 2017 (Quelle: OECD)

Fakt 1

Versicherungsleistungen erhöhen den Anteil staatlicher Abgaben in Deutschland im internationalen Vergleich erheblich. Anderswo sind die Sozialversicherungssysteme privat organisiert, wie beispielsweise in den USA. Die Abgaben an den Staat verringern sich dort spiegelbildlich zu den geringeren, vom Staat bereitgestellten Leistungen. Es ist selbstverständlich jeder Person überlassen, einen Rückzug des Staates und eine entsprechend private Organisation der staatlichen Leistungen zu fordern. Unseriös ist es allerdings in einer Diskussion, nur die staatlichen Belastungen in der Argumentation anzuführen, die staatlichen Leistungen aber unter den Tisch fallen zu lassen.

| OECD-Schnitt | 34,2 % |

| Deutschland | 37,5 % |

| Westeuropa-Schnitt6 | 39,1 % |

Tabelle 1 Abgabenquote in Deutschland im Vergleich zur OECD und zur EU, 2017 (Quelle: OECD) (Quelle: OECD)

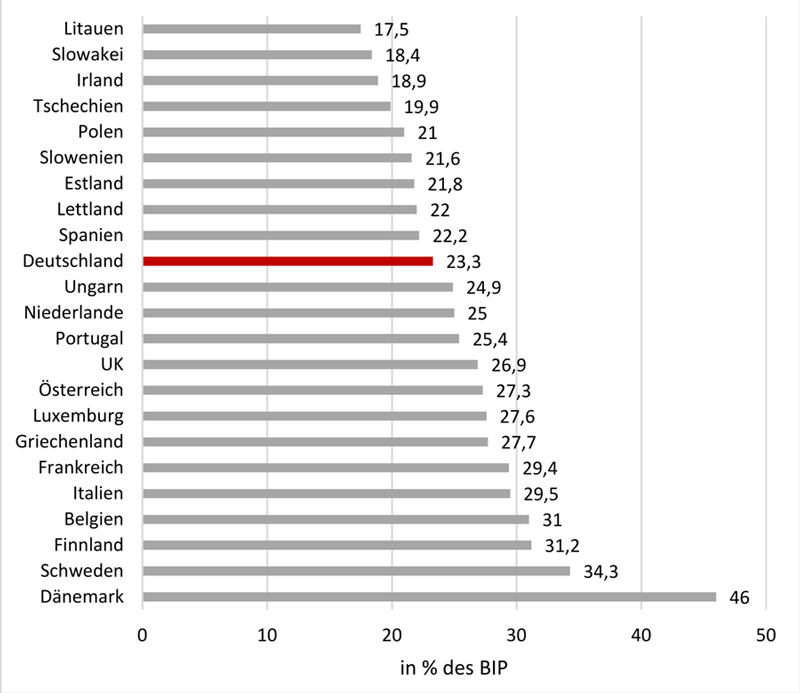

Abbildung 2 bietet eine Übersicht über die Steuerbelastung in Westeuropa nach Abzug der Sozialversicherungsbeiträge. Deutschland liegt mit einer Steuerquote von 23,3 Prozent unter dem Durchschnitt. Allerdings wirkt sich auch hier die unterschiedliche Finanzierung sozialer Sicherungssysteme aus, so sind z.B. in Skandinavien und im Vereinigten Königreich Gesundheitsleistungen großteils steuerfinanziert. Österreich, das sein Sozialsystem wie Deutschland über Sozialversicherungsbeiträge finanziert, verzeichnet mit 27,3 Prozent eine deutlich höhere Steuerquote als die Bundesrepublik.

Steuerquote in EU-Ländern 2017

Abbildung 2 Steuerquoten in Westeuropa 2017 (Quelle: OECD)

Der alleinige Fokus auf Einkommensteuer und Sozialbeiträge führt in die Irre

Jedes Jahr im April, wenn die OECD die neuesten Zahlen ihrer „Taxing wages“-Studie veröffentlicht, gleichen sich die Überschriften vieler Zeitungen. Zuletzt hieß es da, Deutschland habe die zweithöchste Abgabenlast in der OECD. Diese Studie dient jedes Jahr zum Anlass Deutschland zum Hochsteuerland zu stilisieren.

Fakt 2

Dem ist zuerst entgegenzuhalten, dass in der Studie indirekte Steuern wie die Mehrwertsteuer außen vor sind. Diese machen einen Großteil der Steuereinnahmen aus und sind in anderen OECD-Staaten oftmals höher als hierzulande. In der Studie wird nicht die durchschnittliche Abgabenbelastung, sondern lediglich die Belastung ausgewählter Modellhaushalte mit Einkommensteuer und Sozialbeiträgen berechnet7 Weitere Kritik an der „Taxing wages“-Analyse führt DIW-Steuerexperte

Stefan Bach (2019) an: So werden von der OECD bei der Steuerbelastung nur Standardabzüge berücksichtigt, wie etwa der Grundfreibetrag, Arbeitnehmerpauschbetrag, Vorsorgeaufwendungen und Kinderfreibeträge. Vernachlässigt werden damit vielfältige Möglichkeiten, Kosten von der Steuer abzusetzen: Pendlerpauschale, berufliche Fortbildungs- und Reisekosten, Dienstwagen, Spesen, Mitgliedsbeiträge für Parteien und Vereine, Sonderausgaben für z.B. Spenden, Kinderbetreuung oder Unterhaltsleistungen, Steuerermäßigungen für haushaltsnahe Dienstleistungen, Handwerkerleistungen und Beschäftigungsverhältnisse, außergewöhnliche Belastungen, und vieles mehr.

Diese Abzugsmöglichkeiten sind kein Pappenstiel. Laut Steuerstatistik reduzierten sich im Jahr 2015 die zu versteuernden Bruttoeinkünfte der ArbeitnehmerInnen durch Werbungskosten im Schnitt um rund 5,1 Prozent (Destatis 2019, S. 14). Und die durchschnittliche Einkommensbezieherin konnte 4.996 Euro Sonderausgaben und 1.893 Euro außergewöhnliche Belastungen absetzen (ebd., S. 8). Das entspricht 12,6 Prozent bzw. 4,8 Prozent der Summe der Einkünfte8. Gemeinsam reduzierten diese drei wichtigen Abzugsmöglichkeiten das zu versteuernde Einkommen also im Schnitt bereits um 22,5 Prozent.

Fakt 3

Außerdem berücksichtigt die OECD-Studie weder Kapitaleinkommen noch Veräußerungsgewinne bei der Einkommensteuer, wo Deutschland im Vergleich weniger belastet als andere OECD-Staaten. Nicht zuletzt fließen keine vermögensbezogenen Steuern in die Betrachtung ein, bei denen Deutschland sehr wenig besteuert.

Die geeignetere Vergleichsbasis für die Steuer- und Abgabenbelastung ist daher die Statistik der Steueraufkommen der OECD, die oben zitiert wurde (OECD Revenue Statistics). Stefan Bach konstatiert abschließend, dass die Lohneinkommen insbesondere der Mittelschicht in Deutschland relativ stark belastet werden, während die höchsten Einkommen und Vermögen relativ wenig zahlen. Woran das u.a. liegt, zeigt ein Blick in die Steuergeschichte der letzten rund zwanzig Jahre.

Die Entwicklung der Steuerbelastung in den letzten Jahrzehnten

Die Steuerreform 2001 wurde seinerzeit als „das größte Steuersenkungsprogramm in der Nachkriegsgeschichte“ bezeichnet (BMF 2004). Tatsächlich waren insbesondere die 2000er Jahre eine Zeit massiver Steuerentlastungen. Die deutliche Reduktion im Tarifverlauf der Einkommensteuer und Erhöhung der Freibeträge im Zuge der Einkommenssteuerreform 2001 brachte Entlastungen im Umfang von 29 Mrd. Euro (Truger 2009).

Das Bürgerentlastungsgesetz von 2010, durch das seitdem die Beiträge zur Kranken- und Pflegeversicherung einfacher von der Steuer abgesetzt werden können, reduzierte die Steuerlast nochmals um etwa 10 Mrd. Euro (BMF 2009). Gemessen an der Wirtschaftsleistung des Jahres 2001 betrugen die Entlastungen der 2000er Jahre zusammengenommen jährlich gewaltige 2 Prozent am BIP.

Für Ungleichheit und Steueraufkommen sind auch die Unternehmenssteuern wichtig, die in den letzten Jahrzehnten stark gesunken sind (siehe Mythos „Die Unternehmenssteuern in Deutschland sind zu hoch“). So tragen Kapitalgesellschaften in Deutschland weit weniger zum Steueraufkommen bei als im OECD-Durchschnitt. Die Differenz von rund einem Prozentpunkt am BIP entspricht Mindereinnahmen von rund 30 Mrd. Euro.

Die frühere Vermögensteuer war fiskalisch zwar nicht sehr ertragreich. Die Tatsache, dass sie nach 1997 nicht gemäß den Anforderungen des Verfassungsgerichts nachgebessert wurde, sondern schlicht nicht mehr erhoben wird, steht dabei beispielhaft für die Zielrichtung im Feld der Besteuerung von Kapitaleinkommen.

Die Steuerreformen haben vor allem die Besserverdienenden entlastet

Es fällt auf, dass der Staat vor allem Besserverdienende, Unternehmen und Wohlhabende davon entlastet hat, einen Beitrag zum Gemeinwohl zu leisten. So helfen beispielsweise Tarifsenkungen bei der Einkommenssteuer Besserverdienenden deutlich mehr, weil ihre Einkommen aufgrund der Progression stärker belastet sind und sie nicht nur von einer Reduktion des Höchststeuersatzes, sondern von Tarifsenkungen auf der gesamten Tarifskala profitieren (siehe Mythos „Besserverdienende werden steuerlich am stärksten belastet“).

Eine wichtige Steuererhöhung der letzten Jahrzehnte betraf die Umsatzsteuer. Diese trifft aufgrund ihrer regressiven Wirkung untere Einkommensschichten wesentlich stärker, weil es für Menschen mit einem niedrigen Gehalt, relativ gesehen, viel mehr ins Gewicht fällt, 10 Euro Mehrwertsteuer für ein Produkt zu zahlen als für eine Person mit einem hohen Einkommen.

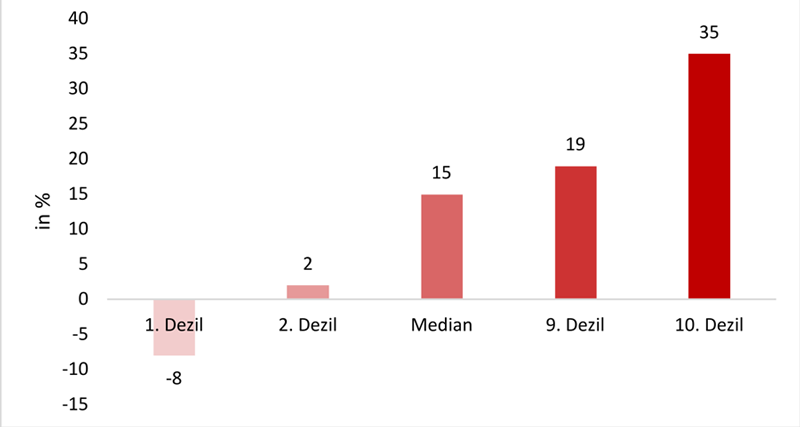

Einkommensentwicklung, 1991-2016

Abbildung 3 Reale verfügbare Haushaltseinkommen, bedarfsgewichtet, Entwicklung von 1991-2016 (Quelle: Grabka et al. 2019)

Fakt 4

reale Steigerung von 2 Prozent ab, während die untersten 10% der EinkommensbezieherInnen sogar reale Verluste hinnehmen mussten10. Wie Bach et al. (2016) belegen, sind ein wesentlicher Faktor für diese Entwicklungen steuerpolitische Entscheidungen wie die Absenkung des Spitzensteuersatzes von 53 auf 42 Prozent oder die Einführung der Abgeltungssteuer von 25 Prozent auf Kapitalerträge.

Insbesondere für die Vermögensverteilung spielt auch die Erbschaftsbesteuerung eine Rolle (siehe auch die Widerlegung des Mythos zur Erbschaftsteuer), die zuletzt 2016 reformiert wurde und erheblich Ausnahmen vorsieht. Diese kommen weit überwiegend den reichsten 1% zugute, die als „Familienunternehmen“ Betrieb(santeil)e besitzen. So verwundert es nicht, dass die geschätzte Vermögensungleichheit auf einem hohen Niveau verharrt (Grabka/Westermeier 2014, Grabka/Halbmeier 2019), nachdem sie bis 2007 sogar angestiegen war (Frick/Grabka 2009).

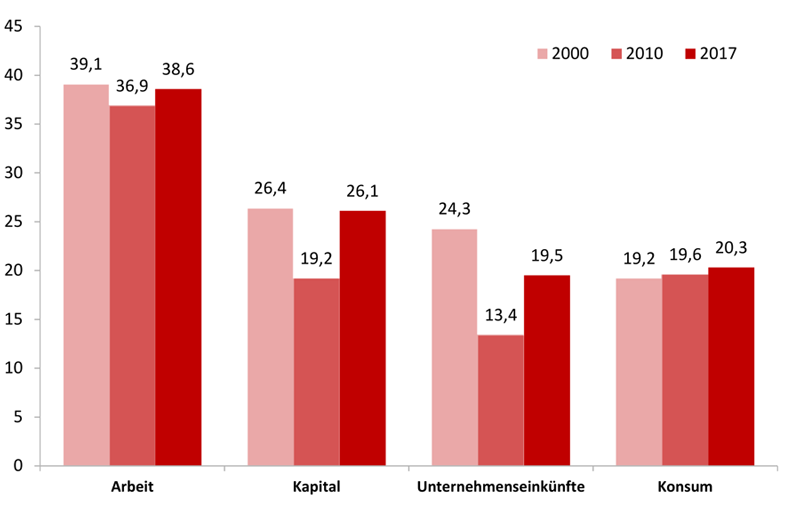

In Abbildung 4 sind die steuerlichen Trends seit dem Jahr 2000 abgebildet.

Implizite Steuersätze (%), 2000-2017

Abbildung 4 Implizite Steuersätze auf Kapital, Arbeit und Konsum in Deutschland 2000 bis 2017 (Quelle: Eurostat 2019)

Die implizite Besteuerung11 von Kapital- und Unternehmenseinkünften ging vor allem in den 2000er-Jahren zurück, um 7,2 bzw. 10,9 Prozentpunkte. Die Besteuerung von Arbeit reduzierte sich im selben Zeitraum um 2,1 Prozentpunkte. Von 201012 bis 2017 hat sich der Trend den impliziten Steuersätzen zufolge wieder umgekehrt: Die Belastung von Kapitaleinkommen ist um 6,9 Prozentpunkte gestiegen und liegt wieder fast auf dem Niveau des Jahres 2000. Die implizite Besteuerung von Unternehmenseinkommen ist weniger stark gestiegen, um 6,1 Prozentpunkte bis 2017. So liegt sie immer noch knapp 5 Prozentpunkte unter dem Wert des Jahres 2000. Gleichzeitig hat die implizite Belastung des Faktors Konsum seit dem Jahr 2000 kontinuierlich zugenommen, um 1,2 Prozentpunkte bis 2017.

Man kann also festhalten: Die Steuerreformen mit Auswirkungen auf Kapital und Konsum gingen insbesondere in den 2000er Jahren auf Kosten der unteren und mittleren Einkommensschichten und kamen in erster Linie den oberen Einkommensschichten und Wohlhabenden zu Gute. Von den Reformen bei der Einkommensteuer profitieren Steuerpflichtige zwar am oberen und am unteren Ende der Skala. Die Besserverdienenden profitieren von den Einkommenssteuerreformen dieser Jahre jedoch deutlich mehr als die GeringverdienerInnen.

Seit dem Jahr 2010 scheint den impliziten Steuersätzen zufolge die Belastung der Unternehmens- und Kapitaleinkommen wieder zugelegt zu haben. Ein Teil davon, und vom Rückgang zuvor, liegt vermutlich an konjunkturellen Effekten (siehe Fußnote 11). Dazu kommt, dass die Unternehmenssteuertarifsenkungen auch mit einer Verbreiterung der Bemessungsgrundlage einhergingen. Diese sind vermutlich mittelfristig bei steigenden Gewinnen in der guten Konjunktur dieser Jahre zum Tragen gekommen, und erhöhen somit die effektive Steuerlast. Zudem sind die Grund- und Grunderwerbssteuer in vielen Bundesländern und Gemeinden angestiegen, auch die Gewerbesteuer hat sich in vielen Gemeinden leicht erhöht.

Gleichzeitig sind die Tarife der Bundessteuern in diesem Bereich aber unverändert geblieben, insbesondere die Abgeltungssteuer und die Körperschaftsteuer. Bei der Einkommensteuer gab es Entlastungen durch regelmäßige Anpassungen des Existenzminimums, die vor allem die kalte Progression ausgeglichen haben (siehe auch die Widerlegung des Mythos „Der Abbau der kalten Progression ist überfällig“). Der im November 2019 beschlossene teilweise Abbau des Solidaritätszuschlags, der sich auf die Belastung mit Einkommensteuer und Körperschaftsteuer auswirken wird, ist in den Zahlen noch nicht berücksichtigt.

Der Wohlfahrtsstaat ist das Vermögen der kleinen Leute

Vom Staat mehr Sparanstrengungen zu fordern und damit untere und mittlere Einkommen entlasten zu wollen, ist eine verbreitete Forderung in den eingangs zitierten Zeitungsartikeln und Pressemeldungen. Das scheint auf den ersten Blick plausibel zu sein. Es geht aber implizit und zum Teil auch ausdrücklich davon aus, dass der Staat sein Geld verschleudert und die BürgerInnen von seinen Leistungen nicht profitieren (zur Widerlegung siehe die Mythen „Steuern, Staat und Bürokratie wuchern auf Kosten der BürgerInnen“ und „Der Staat verschwendet Unmengen an Steuergeld“).

Tatsächlich verwendet der Staat seine Mittel jedoch für finanzielle Transfers, wie das Kindergeld, und für die Bereitstellung öffentlicher Infrastruktur und Leistungen, beispielsweise in den Bereichen Bildung, Gesundheit und Verkehr. Spart der Staat also, um Steuern senken zu können, führt dies automatisch zu Leistungskürzungen. Dabei verringert sich zwar die Steuerpflicht der Bürgerinnen und Bürger, im gleichen Ausmaß büßen sie aber staatliche Leistungen ein. In der Folge müssen sie beispielsweise höhere Gebühren für (private) Kindergartenplätze, Schwimmbäder oder Bibliotheken bezahlen.

Durch eine Steuersenkung könnten die Haushalte auf den ersten Blick über mehr Geld verfügen. So rechnet etwa der FDP-Finanzpolitiker Christian Dürr vor, „dass eine Familie mit zwei Durchschnittsverdienern und zwei Kindern durch die Vorschläge [im FDP-Steuerkonzept] gut 1.000 Euro mehr im Jahr in der Tasche hätte“ (Handelsblatt, 28.11.2019). Auf den zweiten Blick muss aber festgestellt werden, dass – Verteilungsaspekte einmal außen vor gelassen – die Familie auch staatliche Leistungen in ungefähr dieser Höhe einbüßt13.

Fakt 5

Dabei sind es gerade die unteren Einkommensschichten, die von öffentlichen Leistungen überproportional profitieren und deren Lebenssituation durch staatliche Leistungen relativ gesehen wesentlich stärker verbessert werden, als die höherer EinkommensbezieherInnen. Ein kostenloser Kindergartenplatz im Wert von 100 Euro bedeutet für einen 1.000-Euro Verdiener eine Ersparnis von zehn Prozent des Gehalts. Eine 4.000-Euro Verdienerin spart nur 2,5 Prozent ihres Einkommens. Konkret bedeutet dies: Der Wohlfahrtsstaat ist das Vermögen der unteren und mittleren Einkommensschichten und jede Reduktion öffentlicher Leistungen trifft diese Gruppe am stärksten.

Literaturverzeichnis

Bach, Stefan; Beznoska, Martin; Steiner, Viktor (2017): Wer trägt die Steuerlast? Verteilungswirkung des deutschen Steuer- und Transfersystems. Hans-Böckler-Stiftung.

BMF (2004): 1. Januar 2005: Die letzte Stufe der Steuerreform 2000 wird wirksam. Monatsbericht 12/2004. S. 45-59.

BMF (2009): Bürgerentlastungsgesetz: Größte Steuerentlastung der bundesdeutschen Geschichte. 19.06.2009.

Destatis (2019): Finanzen und Steuern. Lohn- und Einkommensteuer 2015. Fachserie 14 Reihe 7.1, Statistisches Bundesamt, Wiesbaden.

Eurostat (2019): Data on taxation. Implicit tax rates. Online verfügbar unter: https://ec.europa.eu/taxation_customs/business/economic-analysis-taxation/data-taxation_en

Frick, J. R., Grabka, M. M. (2009): Gestiegene Vermögensungleichheit in Deutschland. DIW-Wochenbericht Nr. 4/2009.

Grabka, M. & Westermeier, C. (2014): Anhaltend hohe Vermögensungleichheit in Deutschland. DIW-Wochenbericht 9/2014.

Grabka, M. & Halbmeier, C. (2019): Vermögensungleichheit in Deutschland bleibt trotz deutlich steigender Nettovermögen anhaltend hoch. DIW-Wochenbericht 40/2019.

Grabka, M., Goebel & J. & Liebig, S. (2019): Wiederanstieg der Einkommensungleichheit – aber auch deutlich steigende Realeinkommen. DIW-Wochenbericht 19/2019.

Handelsblatt (2019): FDP fordert, Unternehmen und Bürger um 200 Milliarden Euro zu entlasten. 28.11.2019, online verfügbar unter: https://www.handelsblatt.com/politik/deutschland/steuerpolitik-fdp-fordert-unternehmen-und-buerger-um-200-milliarden-euro-zu-entlasten/25279124.html

OECD (2018): Revenue Statistics 2018. Online verfügbar unter: https://stats.oecd.org/Index.aspx?DataSetCode=REV

Sachverständigenrat (2007): Jahresgutachten 2007/08.

Spannagel, D. & Molitor, K. (2019): Einkommen immer ungleicher verteilt. WSI-Verteilungsbericht 2019, WSI-Report Nr. 53.

Truger, Achim (2009): Ökonomische und soziale Kosten von Steuersenkungen. Zeitschrift für kritische Sozialwissenschaft, Jg. 39, Nr.1.

Spengel, Christoph (2003): Unternehmensgewinne und Steuerbelastung im internationalen Vergleich – Indikator der Leistungsfähigkeit? Statistisches Bundesamt.

Autor

Autor

–

Hannes Fauser

ist Doktorand im Promotionskolleg „Steuer- und Sozialpolitik bei wachsender Ungleichheit“ am Fachbereich Wirtschaftswissenschaften der Freien Universität Berlin, sowie wissenschaftlicher Mitarbeiter bei Steuermythen.de.

Dr. Nikolaus Kowall

Nikolaus Kowall ist seit 2019 Inhaber einer Stiftungsprofessur für Internationale Makroökonomie an der Hochschule für Wirtschaft, Management und Finance des BFI in Wien. Zuvor war er seit 2017 Vertretungsprofessor für International Economics an der Hochschule für Technik und Wirtschaft in Berlin und leitete seit 2015 die Geschäftsstelle des FGW in Düsseldorf. Er hat mit Unterstützung des IMK an der WU Wien zum Thema Wettbewerbsfähigkeit im Außenhandel promoviert.